綜觀環球,英國樓市一向是本港投資者熟悉及偏好的,而有幸於金融危機低位入貨者更坐享可觀回報!筆者亦因關注較偏遠地區而收入更豐,兼且在2014年倫敦中心豪宅見頂下調之後仍錄得持續升幅,幸好避過買入當年市中心灼手可熱的樓花盤(有些已下跌5成有多),見圖:

圖一:從2014年高位,倫敦中心豪宅跑輸大倫敦約14% |

於今,在大量政治、經濟、氣候和估值方面的負面因素充斥下,筆者認為英國整體樓市的上升空間將會大大縮窄,就算錄得升幅,亦可能跑輸通脹。以下篇幅將仔細闡述在下慎態展望的主要原因:

一) 能源/食品惡性通脹 => 實際收入下滑,內亂叢生

二) 債務爆煲 + 利率飆升削弱回報

三) 稅賦必會加重以支付不斷上升的利息、難以持續的福利、和龐大軍費開支

四) 國際戰爭導致資本外逃【到美國/亞洲】並擾亂營商環境

五) 脅迫富裕階層—亞洲首富李嘉誠正在拋售英國資產,是否正是新趨勢的開始?如果繼續無理沒收私人資產,中東、俄羅斯、華人會否從此對英國敬而遠之?

六) 規章條款泛濫,房地產投資已成雞肋

七) 退歐後大量移民流入趨勢可能已經逆轉

以下筆者嘗試詳盡分析以上各項因素。

一)罕見之能源/糧食通脹令收入大幅縮水,甚至引發內亂?

英國和歐盟區非常依賴製造業和貿易,因而廉價的能源進口實為經濟命脈。可惜新冠封城措施下,能源供應鏈早已被嚴重擾亂,現在隨著地緣政治局勢升溫,情況更是火上加油。

幾乎所有基本商品、製成品、以至服務(如:外來輸入勞工)現在都處於供應樽頸,並觸發三位數幅度的價格上漲。例如:阿拉比卡咖啡(一種優質咖啡豆)的儲量已跌至22年來的最低水平……商品於洲際交易所集團(ICE)期貨交易所的價格在今年首季升至每百克2.55美元,較2020年低位上漲了140%:

圖二:咖啡庫存量跌至數十年來新低,隨著肥料/運輸成本繼續飆升,庫存可能進一步惡化 |

能源短缺和價格急升的報導已是街知巷聞,不再累述。而且事態甚至在烏克蘭衝突爆發之前已經不可收拾,如以下《每日電訊報》於2021年11月18日之報道:

限電和停工的警號大鳴,對歐盟委員會和英國政府來說都是一場迫在眉睫的災難

[天然氣]庫存目前在奧地利只有52%,荷蘭為61%,德國為69%,而每年此刻應接近100%

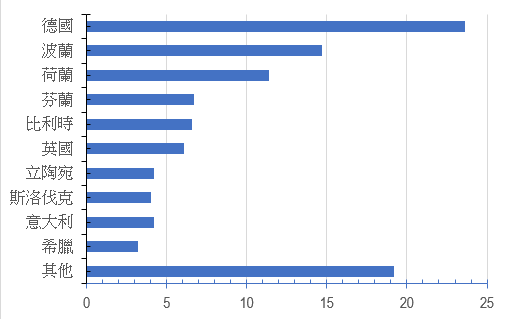

圖三:英國進口俄國能源比例雖然較低,但仍難逃全球價格飆升之影響  |

較低的俄國能源依賴度不代表英國就可獨善其身,因為海峽兩岸商品價格幾乎同步;加上政府默許儲油庫關閉,令英國能源庫存容量跌至極度危險的低位。

此外,興利角核電站最快也不會在5年內投產,兼且自2019年起禁止通過水力壓裂法生產容易開採的石油資源。

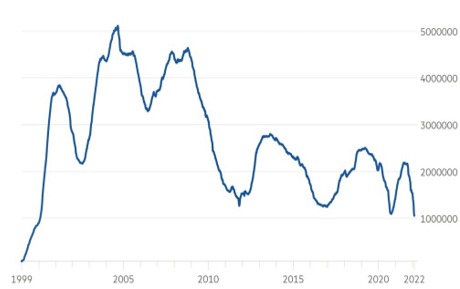

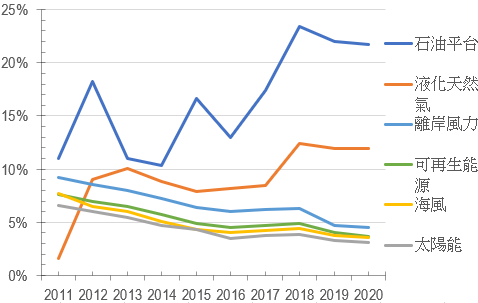

在「零炭排」教條肆虐的現在,要招商引資投資化石燃料從來未如今之困難:十年前,開發石油和天然氣項目的資本回報與可再生能源相似—在8%到10%之間。高盛估計,新的長周期石油項目開發回報動輒要超過20%方能上馬,反而可再生能源投資回報只要3%-5%已可成事。

圖四:油氣類別投資成本在政治環境及綠色原教主義心態影響下節節攀升  |

為何所需回報會如此高企?很簡單,在政治正確和環境掛帥嚴重侵擾大企業董事會的新時代,誰會願意借錢或投資於化石燃料項目?

二) 債市爆煲 + 利率飆升削弱回報

西方管治模式正在一個越趨難收的惡性循環中沉淪:

高福利 =>

更高的債務以支付福利 =>

無法借貸後加稅 =>

在無法加稅/還息時壓低利率至負數 =>

為收買民心而加注福利【即重複以上第一步】

這套技倆在利率高達15%的八十年代初期開始重複輪迴,但現在已到山窮水盡、歐盟利率處於負數的絕境,加上所有物價都進入通貨膨脹的巨浪之下,這場減息透支遊戲終要劃上句號矣。

在經歷了如亞洲金融海嘯般的債務危機後,新興市場國家大多已改過自新;反觀西方國家的經濟在過去四十多年揮霍下換來的溫飽,將在小幅的利率上漲下不堪一擊。

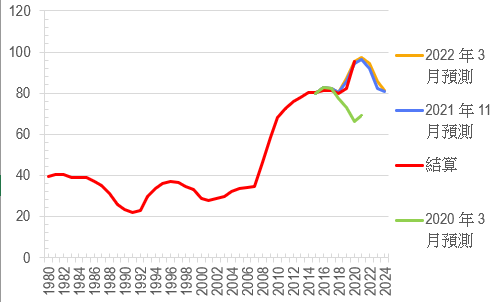

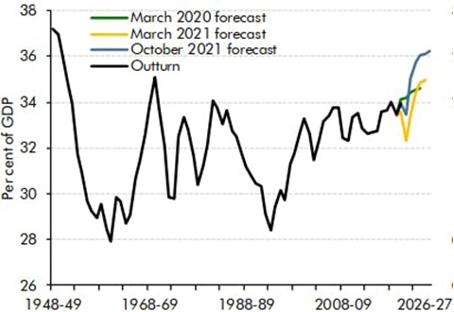

以英國為例,國債對國民收入的佔比在三十年內從20%上升到100%【圖五】,同時利息支付卻由10%下降到3%。隨著政府強行封國、瘋狂實施減碳政策、以及熱心推動國際戰爭,市場對國債信心崩潰之時,必不遠矣:

圖五:英國國債屢創戰後新高,並屢破先前預測之頂 |

圖六:……全賴不斷減息之助 |

以下預算問責辦(OBR)樂觀的負債預測可能基於解封後利率繼續低企、通脹仍然溫和、以及經濟強勁增長等假設;但所有這些因素都受到嚴重挑戰,意味著就算是1960年代以來最高水平的債務負擔預測亦大大低估了實情:

圖七:英國債務負擔預測可能過於樂觀  |

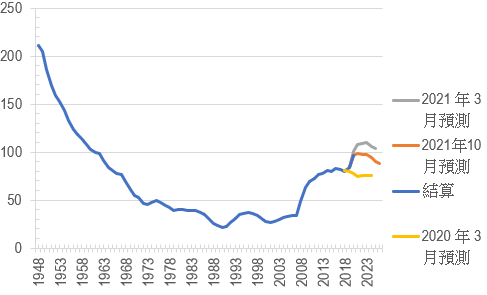

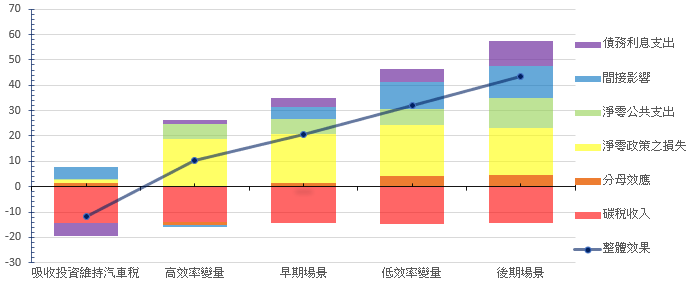

最令債負百上加斤的可能是官僚/政客狂熱追求的零碳意識形態經濟,在摧毀經濟同時,會於未來30年增加債務負擔達60個百分點之巨:

圖八:氣候變化情景:2050-51 年公共淨債務影響  |

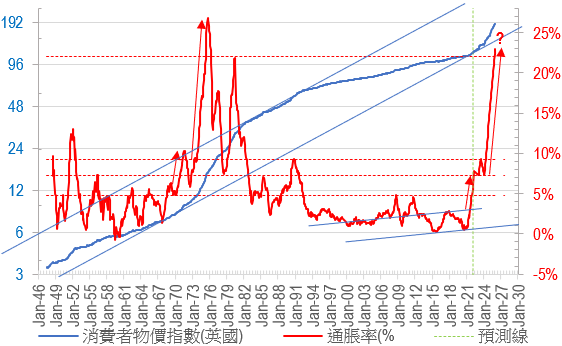

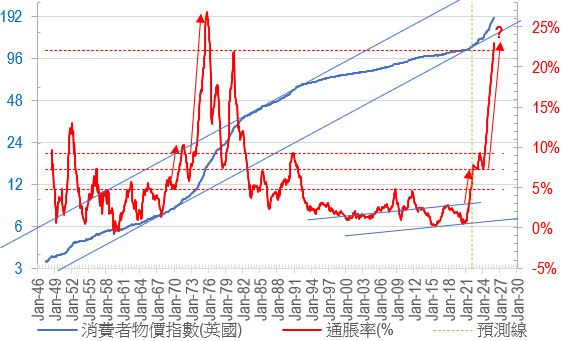

隨著環球利率抽高,增長緩慢的經合組織(主要是歐盟)繼續壓抑利率的能力將會消散。因為資本會捨棄低息市場去尋求更高的回報——導致房地產融資成本大幅上漲。未來高通脹的風險【圖九】也可能被市場嚴重低估:市場共識似乎仍是低到中個位數的舊常態,但高達20%通脹水平的新現實(就如70年代石油危機般)可能已經悄悄降臨:

圖九:能源+糧食危機加上戰爭因素,英國的通脹率恐怕很快升上雙位數  |

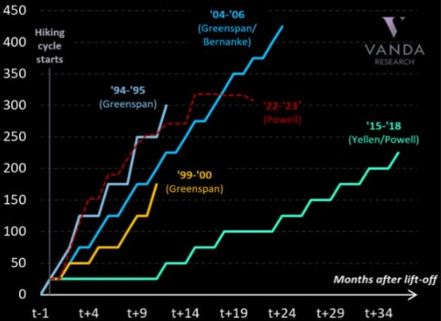

圖十:美聯儲預計未來年半似會加息300點子有多  |

如果美國聯儲局的加息軌跡(十二個月內300個基點)成為現實,英鎊的弱勢(意味著更多的輸入性通脹)以及更高的能源不確定性,加息400個基點以上可能更加合理:

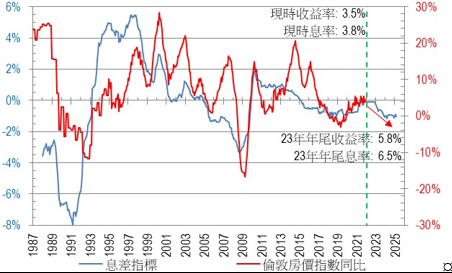

圖十一:收益率差距分析預示樓價可能下跌 |

因此,即使假設按揭利率上調「溫和」的300點子【圖十一】,低地產回報率將面臨很大上調壓力。不斷上漲的收益率意味著租金增長需要更加強勁(上圖假設升幅為69%) 才能防止樓價下跌!

三】加稅乃唯一應付利息上升、福利擴張、及軍費失控的方法

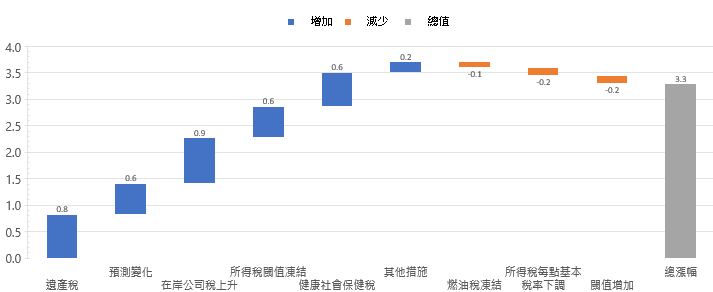

高通脹和高利率將對企業利潤和個人工資造成侵蝕。難怪政府自己的預測亦難逃自二戰以最高的稅收GDP佔比【圖十二】,給已雙重打擊之下的納稅人打多一記耳光:

圖十二:稅收佔 GDP 比例從八十年代的低點上升了八個百分點  |

圖十三:2019/20至26/27加稅類別 |

所有這些都是在經濟反彈已經強弩之末之際,企業擴張意圖開始逆轉【圖十四】時所作的樂觀預測,可想只要經濟逆轉,加稅幅度可能大大高於以上預測。

圖十四:CFO擴張意向調查——增長可能已經見頂 |

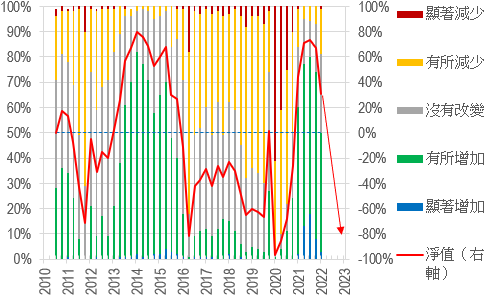

隨著利率上升、通貨膨脹和稅賦日重所影響,大眾的實得工資將會下降,減少其可動用投放於置業的資金,因此高處不勝寒的房價對工資比例亦會掉頭下跌【圖十五】,即管在最遲在2022年第三季度之前仍可能沖上新高:

圖十五:房價收入比可能在2022年第三季見頂  |

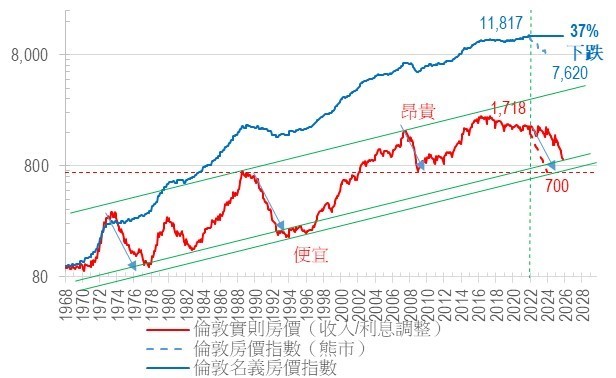

將各項複雜因素(收入增長、利息上升、實際樓價)綜合於一幅圖上,筆者提出以下兩種可能的情況:

- 樂觀情景—樓價不變(藍色實線,圖十六)但通脹和收入增長令樓價於2026年時變得較為實惠(紅色實線);

圖十六:收益率差距分析表明價格可能下跌  |

- 悲觀情景—圖中紅線重複過往的循環,並向運行渠道底部進發,於2024年時實際房屋估值指數跌至700(紅色虛線)。如此結果會導致樓價下跌37%(藍色虛線)之多。

樓價不會下跌的唯一可能性是:如果收入增長超過通貨膨脹(不太可能),並且加息的力度比我們預期的要小得多(機會亦甚渺茫)……

筆者將在下篇文章通過一些實例來說明為何在英國擁有/投資房地產已較過往更加艱難,而越趨負面的英國投資環境會長線打擊全球投資者對這一市場的觀感。

本文早前出版的英文版本可在此細閱。

筆者特別鳴謝香港理工大學投資科學及金融分析系江譽展同學協助收集及整理本文相關數據及圖表